【Python】WonderTrader优化器及其应用

WonderTrader优化器及其应用

WonderTrader发布于 2 月 8 日

参数优化器简介

之前针对CTA策略写了一个参数优化器WtCtaOptimizer,该模块主要通过遍历参数的方式,利用multiprocessing模块并发启动多个进程进行历史回测,然后汇总回测结果生成回测报表。

参数优化器主要支持以下几种参数类型:

固定参数,即遍历的时候不需要更改的参数

optimizer.add_fixed_param(name="barCnt", val=50)数值类可变参数,即通过设置步长和数值范围进行参数遍历,绝大多数参数都是这个类型

optimizer.add_mutable_param(name="k1", start_val=0.1, end_val=1.0, step_val=0.1, ndigits = 1)列表类可变参数,即给定预设的列表,进行参数选择,一般用于遍历标的、周期等参数

optimizer.add_listed_param(name="code", val_list=["CFFEX.IF.HOT","CFFEX.IC.HOT"])本文的主要目的就是演示WtCtaOptimizer的用法。

DualThrust介绍

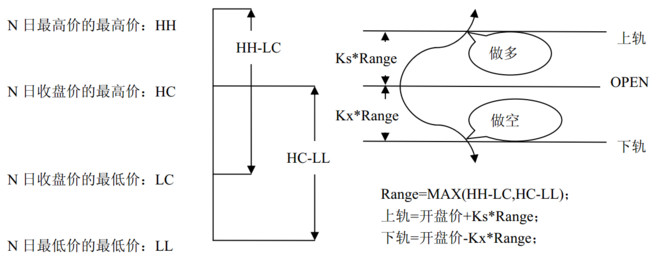

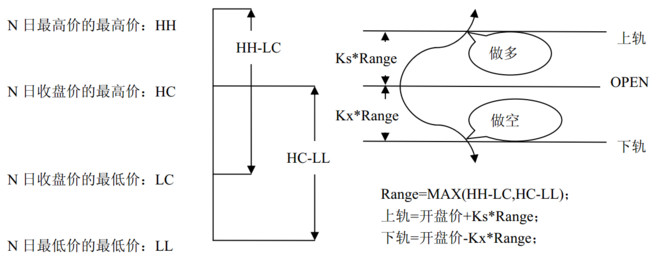

首先我们还是祭出WonderTrader惯用的DualThrust策略。

DualThrust策略是一个突破策略,利用前N日的开高低收确定一个Range,然后利用当前K线的开盘价加上Range乘以一个系数得到一个上轨,减去Range乘以一个系数得到一个下轨,当最新价突破上轨时做多,突破下轨时做空。

DualThrust原模型中,上下轨是对称的,文本所用的DualThrust策略在实现时把上下轨的系数作为两个不同的参数,策略核心逻辑如下:

def on_calculate(self, context:CtaContext):code = self.__code__ #品种代码

trdUnit = 1

#读取最近50条1分钟线(dataframe对象)

theCode = code

df_bars = context.stra_get_bars(theCode, self.__period__, self.__bar_cnt__, isMain = True)

#把策略参数读进来,作为临时变量,方便引用

days = self.__days__

k1 = self.__k1__

k2 = self.__k2__

#平仓价序列、最高价序列、最低价序列

closes = df_bars.closes

highs = df_bars.highs

lows = df_bars.lows

#读取days天之前到上一个交易日位置的数据

hh = np.amax(highs[-days:-1])

hc = np.amax(closes[-days:-1])

ll = np.amin(lows[-days:-1])

lc = np.amin(closes[-days:-1])

#读取今天的开盘价、最高价和最低价

# lastBar = df_bars.get_last_bar()

openpx = df_bars.opens[-1]

highpx = df_bars.highs[-1]

lowpx = df_bars.lows[-1]

'''

!!!!!这里是重点

1、首先根据最后一条K线的时间,计算当前的日期

2、根据当前的日期,对日线进行切片,并截取所需条数

3、最后在最终切片内计算所需数据

'''

#确定上轨和下轨

upper_bound = openpx + k1* max(hh-lc,hc-ll)

lower_bound = openpx - k2* max(hh-lc,hc-ll)

#读取当前仓位

curPos = context.stra_get_position(code)/trdUnit

if curPos == 0:

if highpx >= upper_bound:

context.stra_enter_long(code, 1*trdUnit, 'enterlong')

context.stra_log_text("向上突破%.2f>=%.2f,多仓进场" % (highpx, upper_bound))

return

if lowpx <= lower_bound and not self.__is_stk__:

context.stra_enter_short(code, 1*trdUnit, 'entershort')

context.stra_log_text("向下突破%.2f<=%.2f,空仓进场" % (lowpx, lower_bound))

return

elif curPos > 0:

if lowpx <= lower_bound:

context.stra_exit_long(code, 1*trdUnit, 'exitlong')

context.stra_log_text("向下突破%.2f<=%.2f,多仓出场" % (lowpx, lower_bound))

return

else:

if highpx >= upper_bound and not self.__is_stk__:

context.stra_exit_short(code, 1*trdUnit, 'exitshort')

context.stra_log_text("向上突破%.2f>=%.2f,空仓出场" % (highpx, upper_bound))

return

初步回测

策略准备好了,我们先针对DualThrust不加止盈止损的绩效进行一个最优参数选择。参数优化器的调用代码如下:

from wtpy.apps import WtCtaOptimizerfrom Strategies.DualThrust import StraDualThrust

if __name__ == "__main__":

# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

# 添加预设范围的参数,即参数只能在预设列表中选择,适用于标的代码、周期等参数

# optimizer.add_listed_param(name="code", val_list=["CFFEX.IF.HOT","CFFEX.IC.HOT"])

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="k1", start_val=0.1, end_val=1.0, step_val=0.1, ndigits = 1)

optimizer.add_mutable_param(name="k2", start_val=0.1, end_val=1.0, step_val=0.1, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json")

kw = input('press any key to exit\n')

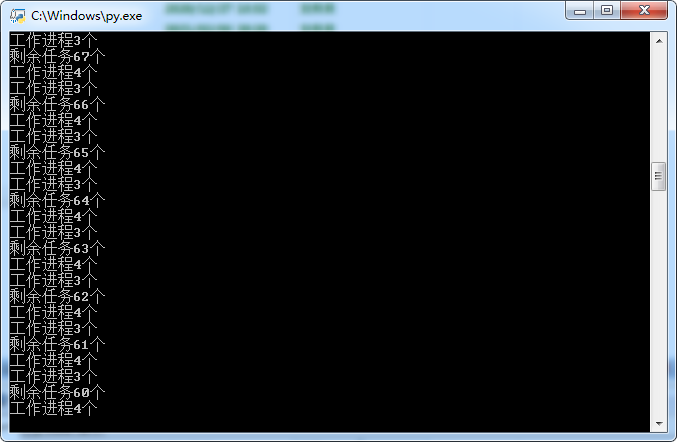

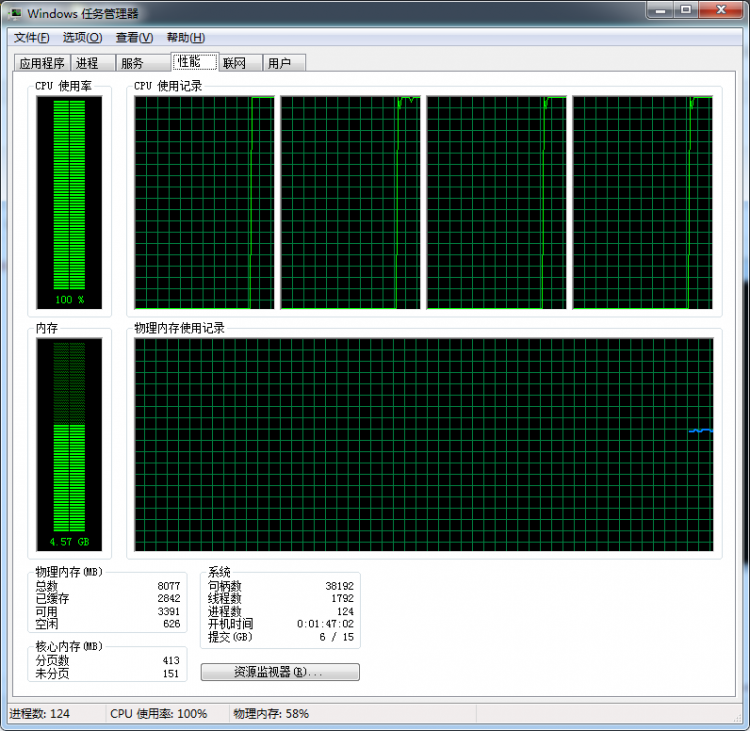

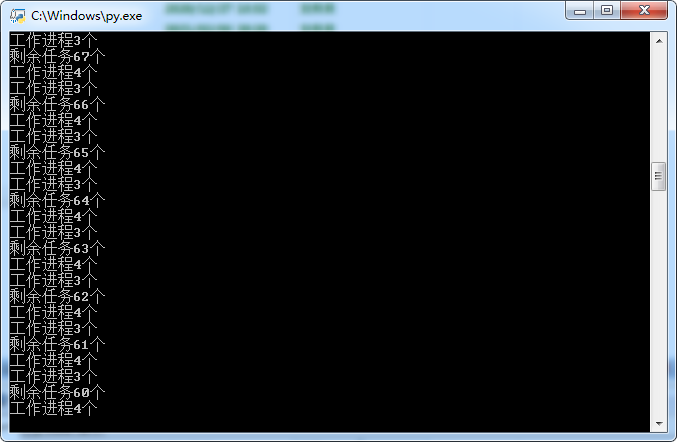

本例中设置工作进程的个数为4个,用户可以自行根据自己的需求设置,一般推荐设置的个数和CPU内核数匹配。

优化器入口配置好了,就可以启动回测了。

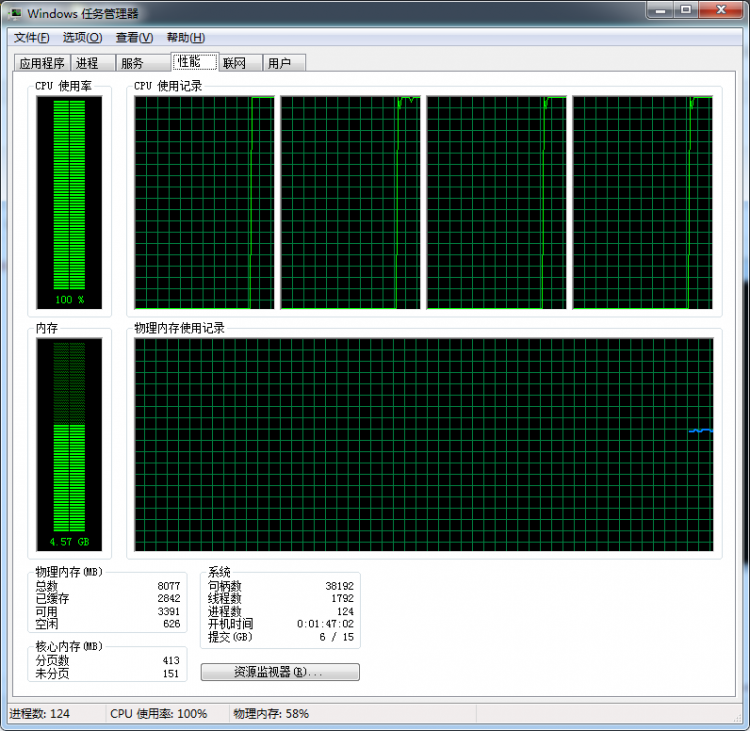

优化器执行界面

系统资源占用情况

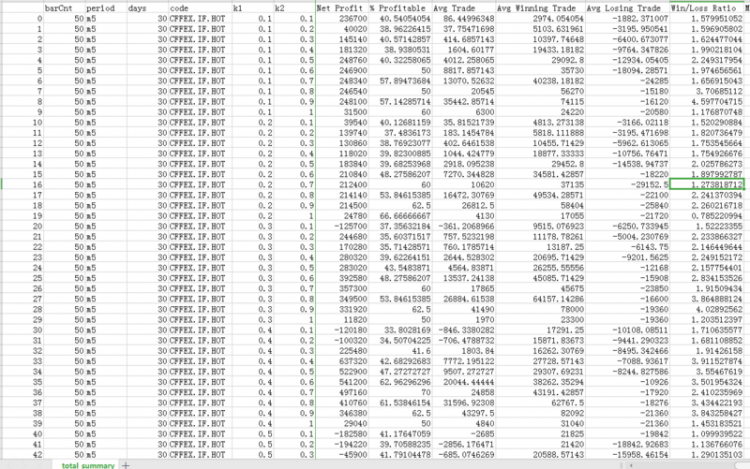

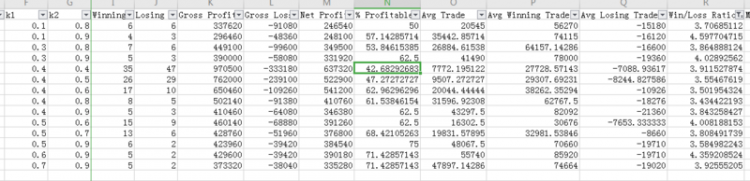

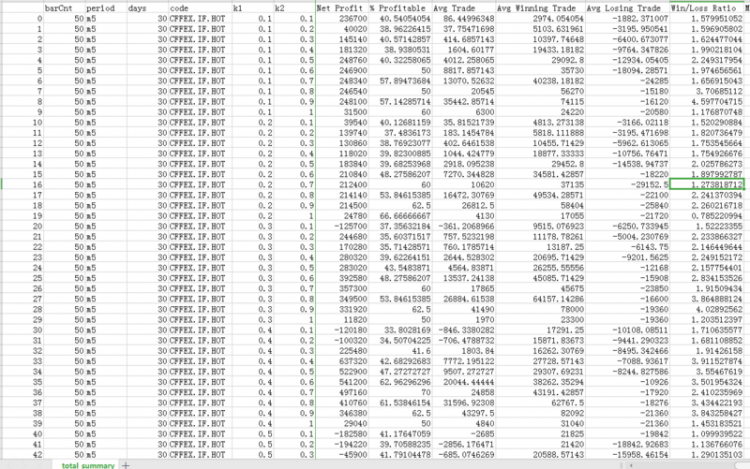

优化器批量回测完成以后,我们可以得到一个汇总报表

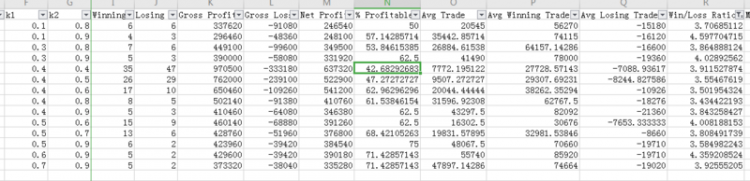

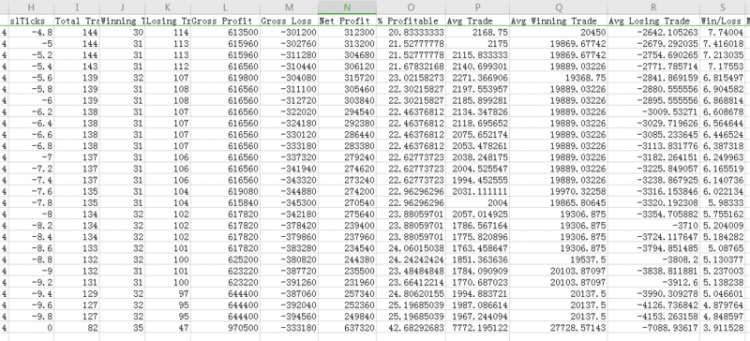

我们先按照收益风险比大于3,进行初步筛选。

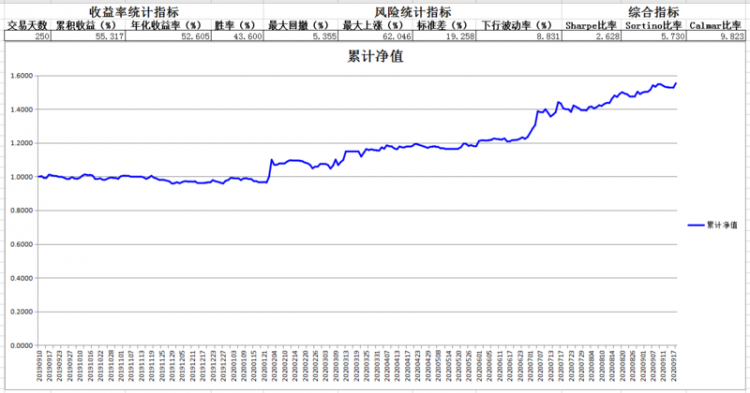

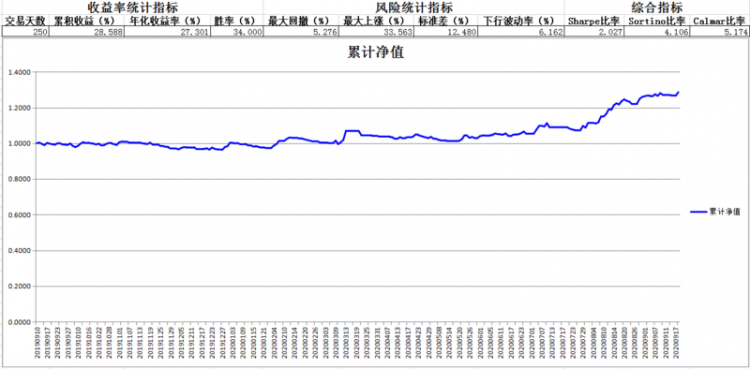

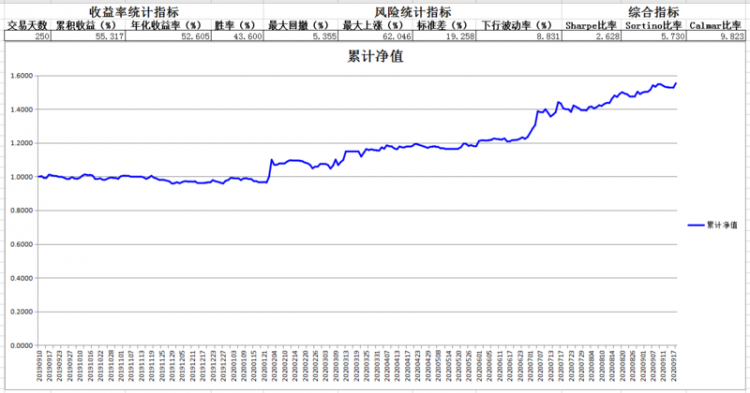

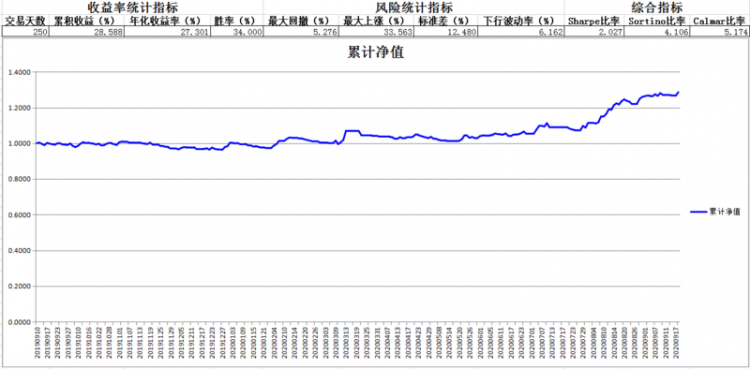

最终我们选择交易次数最多的一个参数对,即k1和k2都等于0.4这组,作为我们最基础的策略参数。先利用WtBtAnalyst做一下绩效分析,2019年股指期货大概在4000点左右,合约价值大概120万,按照一倍杠杆,设置初始资金为120万。

从绩效来看,这组参数还是很有潜力的。至于本例是否涉及到过拟合、是否要需要进行样本外数据的回测,这不是本文探讨的范畴。从绩效分析上来看,年化收益率达到了52.6%,但是最大回撤只有5.36%。

加入止损

基本参数组合已经确定了,接下来我们要加入止损逻辑。为了简化逻辑,我们采用固定价差止损的方式,并且在策略进出场逻辑之前进行判断。止损的计算方式采用最新价和进场价的价差,当价差达到一定点位,则进行止损。

我们将止损点位区间设置为0到10,每次0.2一跳。代码如下:

def runStopLossOptimizer():# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_SL_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

optimizer.add_fixed_param(name="k1", val=0.4)

optimizer.add_fixed_param(name="k2", val=0.4)

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="slTicks", start_val=0, end_val=10, step_val=0.2, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json",out_summary_file="total_summary.csv")

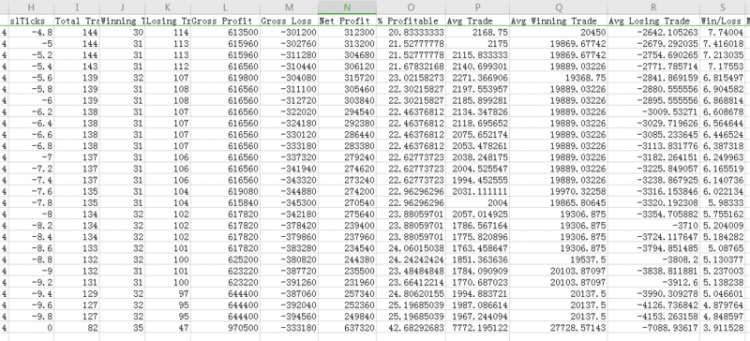

汇总的回测结果如下。通过简单的分析,我们不难发现,虽然设置止损以后,对提高收益风险比有很大的促进,最大的是-0.2点止损,收益风险比可以达到17倍以上。但是付出的代价就是总收益的下降,设置了止损点以后,最终净收益比未设置止损点的时候,少了约30万~40万,约为原来的1/3~1/2。

加入止盈

下面我们再来看一下止盈逻辑。本文为了简化逻辑,采用固定点位止盈。

为了锁定更多利润,我们将止盈点的范围设置为0~500,每次5.0一跳。代码如下:

def runStopProfOptimizer():# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_SP_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

optimizer.add_fixed_param(name="k1", val=0.4)

optimizer.add_fixed_param(name="k2", val=0.4)

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="spTicks", start_val=0, end_val=500, step_val=5, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json",out_summary_file="total_summary_sp.csv")

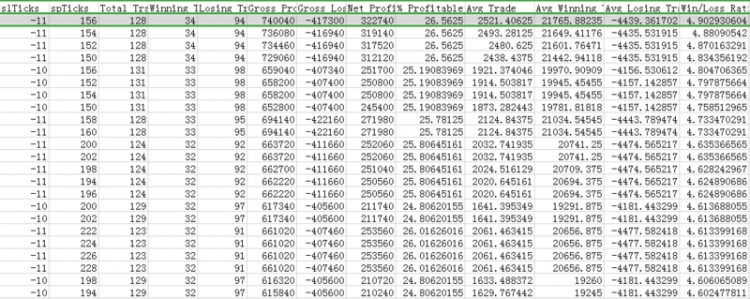

我们将汇总的结果中收益风险比大于4的截取出来,如下图:

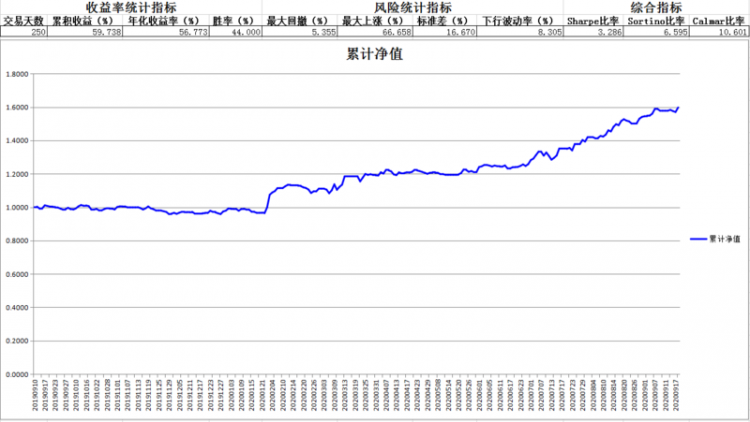

由上图可以见,止盈逻辑对策略绩效的提升还是比较明显的,但是当止盈点位在150点到230之间,收益风险比基本上达到稳定,策略绩效提升约10%以上。

完整回测

实际使用中,止盈止损当然不可能分为两个互相独立的逻辑来使用,反而是配合使用的。所以我们最后再将止盈止损的参数进行联合优化。

根据上面的回测结果,我们将止盈点位的范围控制在150到230之间,止损点位控制在-30到-10之间。代码如下:

def runStopAllOptimizer():# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_ALL_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

optimizer.add_fixed_param(name="k1", val=0.4)

optimizer.add_fixed_param(name="k2", val=0.4)

# 添加可变参数,适用于一般数值类参数

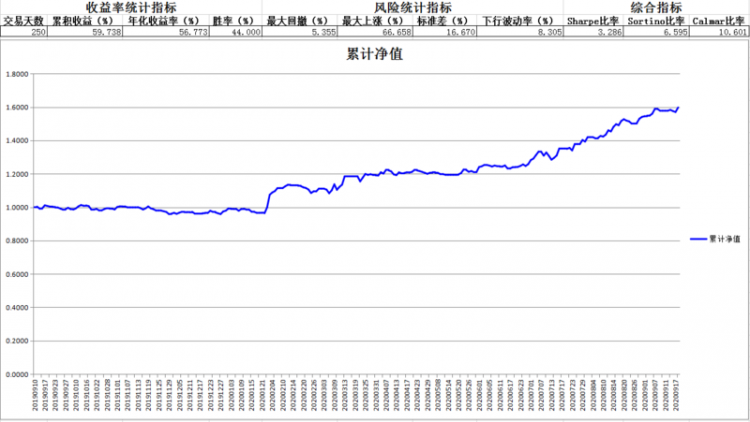

optimizer.add_mutable_param(name="slTicks", start_val=-30, end_val=-10, step_val=1, ndigits = 1)

optimizer.add_mutable_param(name="spTicks", start_val=150, end_val=230, step_val=2, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json",out_summary_file="total_summary_all.csv")

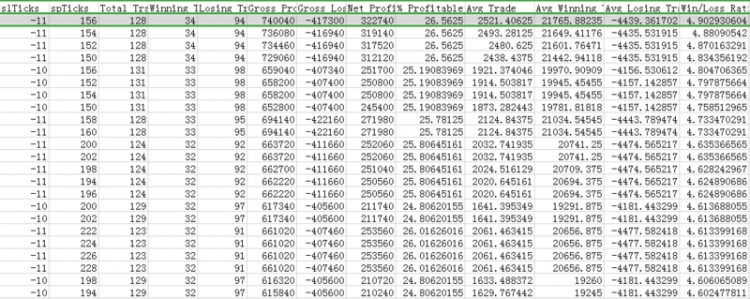

回测结果汇总表如下:

从上图可以看出来,止盈止损完整的逻辑,对于提高收益风险比还是有提升的,但是净利润还是会比无止盈止损的时候降低不少。

我们再选择收益风险比最高的一组参数,看一下策略的绩效分析。

最大回撤并没有比无止盈止损的逻辑低,反而直接损失了收益率。

我们最后再看一下只有止盈逻辑的最优参数的绩效分析。

综合上面我们可以看出来,止损逻辑并没有对策略绩效有比较正向的改善,反而止盈逻辑能锁定不少原本要回吐的利润。止损无效的原因何在,可能是因为止损点位的范围设置不合理,或者是因为别的原因,这个就不在本文的讨论范围了,有兴趣的读者可以自行研究一下。

结束语

本文完整的演示了一遍利用WtCtaOptimizer对DualThrust的进出场逻辑、止损逻辑、止盈逻辑以及止盈止损搭配的逻辑的相关参数进行优化的过程。相信各位读者通过本文,能够对WtCtaOptimizer的用法有一个大概的了解。

最后声明一下,笔者的水平有限,文中的一些方法也不一定恰当,本文的目的也不是要给各位读者提供一个直接可用的策略。各位读者在阅读本文的时候,一定要注意甄别,不要被笔者误导。

WonderTrader作为一个量化交易平台,旨在为更多的用户提供更好的基础设施。也希望各位读者和用户在体验过WonderTrader以后,觉得不错的话,能够多多代为推广,这样笔者才能更有动力去分享更多的好用的功能。

最后再安利一下WonderTrader

WonderTrader的github地址:https://github.com/wondertrad...

WonderTrader官网地址:https://wondertrader.github.io

wtpy的github地址:https://github.com/wondertrad...

市场有风险,投资需谨慎。以上陈述仅作为对于历史事件的回顾,不代表对未来的观点,同时不作为任何投资建议。

python量化金融科技

阅读 18更新于 今天 01:05

本作品系原创,采用《署名-非商业性使用-禁止演绎 4.0 国际》许可协议

WonderTrader

14 声望

5 粉丝

WonderTrader

14 声望

5 粉丝

宣传栏

目录

参数优化器简介

之前针对CTA策略写了一个参数优化器WtCtaOptimizer,该模块主要通过遍历参数的方式,利用multiprocessing模块并发启动多个进程进行历史回测,然后汇总回测结果生成回测报表。

参数优化器主要支持以下几种参数类型:

固定参数,即遍历的时候不需要更改的参数

optimizer.add_fixed_param(name="barCnt", val=50)数值类可变参数,即通过设置步长和数值范围进行参数遍历,绝大多数参数都是这个类型

optimizer.add_mutable_param(name="k1", start_val=0.1, end_val=1.0, step_val=0.1, ndigits = 1)列表类可变参数,即给定预设的列表,进行参数选择,一般用于遍历标的、周期等参数

optimizer.add_listed_param(name="code", val_list=["CFFEX.IF.HOT","CFFEX.IC.HOT"])本文的主要目的就是演示WtCtaOptimizer的用法。

DualThrust介绍

首先我们还是祭出WonderTrader惯用的DualThrust策略。

DualThrust策略是一个突破策略,利用前N日的开高低收确定一个Range,然后利用当前K线的开盘价加上Range乘以一个系数得到一个上轨,减去Range乘以一个系数得到一个下轨,当最新价突破上轨时做多,突破下轨时做空。

DualThrust原模型中,上下轨是对称的,文本所用的DualThrust策略在实现时把上下轨的系数作为两个不同的参数,策略核心逻辑如下:

def on_calculate(self, context:CtaContext):code = self.__code__ #品种代码

trdUnit = 1

#读取最近50条1分钟线(dataframe对象)

theCode = code

df_bars = context.stra_get_bars(theCode, self.__period__, self.__bar_cnt__, isMain = True)

#把策略参数读进来,作为临时变量,方便引用

days = self.__days__

k1 = self.__k1__

k2 = self.__k2__

#平仓价序列、最高价序列、最低价序列

closes = df_bars.closes

highs = df_bars.highs

lows = df_bars.lows

#读取days天之前到上一个交易日位置的数据

hh = np.amax(highs[-days:-1])

hc = np.amax(closes[-days:-1])

ll = np.amin(lows[-days:-1])

lc = np.amin(closes[-days:-1])

#读取今天的开盘价、最高价和最低价

# lastBar = df_bars.get_last_bar()

openpx = df_bars.opens[-1]

highpx = df_bars.highs[-1]

lowpx = df_bars.lows[-1]

'''

!!!!!这里是重点

1、首先根据最后一条K线的时间,计算当前的日期

2、根据当前的日期,对日线进行切片,并截取所需条数

3、最后在最终切片内计算所需数据

'''

#确定上轨和下轨

upper_bound = openpx + k1* max(hh-lc,hc-ll)

lower_bound = openpx - k2* max(hh-lc,hc-ll)

#读取当前仓位

curPos = context.stra_get_position(code)/trdUnit

if curPos == 0:

if highpx >= upper_bound:

context.stra_enter_long(code, 1*trdUnit, 'enterlong')

context.stra_log_text("向上突破%.2f>=%.2f,多仓进场" % (highpx, upper_bound))

return

if lowpx <= lower_bound and not self.__is_stk__:

context.stra_enter_short(code, 1*trdUnit, 'entershort')

context.stra_log_text("向下突破%.2f<=%.2f,空仓进场" % (lowpx, lower_bound))

return

elif curPos > 0:

if lowpx <= lower_bound:

context.stra_exit_long(code, 1*trdUnit, 'exitlong')

context.stra_log_text("向下突破%.2f<=%.2f,多仓出场" % (lowpx, lower_bound))

return

else:

if highpx >= upper_bound and not self.__is_stk__:

context.stra_exit_short(code, 1*trdUnit, 'exitshort')

context.stra_log_text("向上突破%.2f>=%.2f,空仓出场" % (highpx, upper_bound))

return

初步回测

策略准备好了,我们先针对DualThrust不加止盈止损的绩效进行一个最优参数选择。参数优化器的调用代码如下:

from wtpy.apps import WtCtaOptimizerfrom Strategies.DualThrust import StraDualThrust

if __name__ == "__main__":

# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

# 添加预设范围的参数,即参数只能在预设列表中选择,适用于标的代码、周期等参数

# optimizer.add_listed_param(name="code", val_list=["CFFEX.IF.HOT","CFFEX.IC.HOT"])

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="k1", start_val=0.1, end_val=1.0, step_val=0.1, ndigits = 1)

optimizer.add_mutable_param(name="k2", start_val=0.1, end_val=1.0, step_val=0.1, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json")

kw = input('press any key to exit\n')

本例中设置工作进程的个数为4个,用户可以自行根据自己的需求设置,一般推荐设置的个数和CPU内核数匹配。

优化器入口配置好了,就可以启动回测了。

优化器执行界面

系统资源占用情况

优化器批量回测完成以后,我们可以得到一个汇总报表

我们先按照收益风险比大于3,进行初步筛选。

最终我们选择交易次数最多的一个参数对,即k1和k2都等于0.4这组,作为我们最基础的策略参数。先利用WtBtAnalyst做一下绩效分析,2019年股指期货大概在4000点左右,合约价值大概120万,按照一倍杠杆,设置初始资金为120万。

从绩效来看,这组参数还是很有潜力的。至于本例是否涉及到过拟合、是否要需要进行样本外数据的回测,这不是本文探讨的范畴。从绩效分析上来看,年化收益率达到了52.6%,但是最大回撤只有5.36%。

加入止损

基本参数组合已经确定了,接下来我们要加入止损逻辑。为了简化逻辑,我们采用固定价差止损的方式,并且在策略进出场逻辑之前进行判断。止损的计算方式采用最新价和进场价的价差,当价差达到一定点位,则进行止损。

我们将止损点位区间设置为0到10,每次0.2一跳。代码如下:

def runStopLossOptimizer():# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_SL_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

optimizer.add_fixed_param(name="k1", val=0.4)

optimizer.add_fixed_param(name="k2", val=0.4)

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="slTicks", start_val=0, end_val=10, step_val=0.2, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json",out_summary_file="total_summary.csv")

汇总的回测结果如下。通过简单的分析,我们不难发现,虽然设置止损以后,对提高收益风险比有很大的促进,最大的是-0.2点止损,收益风险比可以达到17倍以上。但是付出的代价就是总收益的下降,设置了止损点以后,最终净收益比未设置止损点的时候,少了约30万~40万,约为原来的1/3~1/2。

加入止盈

下面我们再来看一下止盈逻辑。本文为了简化逻辑,采用固定点位止盈。

为了锁定更多利润,我们将止盈点的范围设置为0~500,每次5.0一跳。代码如下:

def runStopProfOptimizer():# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_SP_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

optimizer.add_fixed_param(name="k1", val=0.4)

optimizer.add_fixed_param(name="k2", val=0.4)

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="spTicks", start_val=0, end_val=500, step_val=5, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json",out_summary_file="total_summary_sp.csv")

我们将汇总的结果中收益风险比大于4的截取出来,如下图:

由上图可以见,止盈逻辑对策略绩效的提升还是比较明显的,但是当止盈点位在150点到230之间,收益风险比基本上达到稳定,策略绩效提升约10%以上。

完整回测

实际使用中,止盈止损当然不可能分为两个互相独立的逻辑来使用,反而是配合使用的。所以我们最后再将止盈止损的参数进行联合优化。

根据上面的回测结果,我们将止盈点位的范围控制在150到230之间,止损点位控制在-30到-10之间。代码如下:

def runStopAllOptimizer():# 新建一个优化器,并设置最大工作进程数为8

optimizer = WtCtaOptimizer(worker_num=4)

# 设置要使用的策略,只需要传入策略类型即可,同时设置策略ID的前缀,用于区分每个策略的实例

optimizer.set_strategy(StraDualThrust, "Dt_IF_ALL_")

# 添加固定参数

optimizer.add_fixed_param(name="barCnt", val=50)

optimizer.add_fixed_param(name="period", val="m5")

optimizer.add_fixed_param(name="days", val=30)

optimizer.add_fixed_param(name="code", val="CFFEX.IF.HOT")

optimizer.add_fixed_param(name="k1", val=0.4)

optimizer.add_fixed_param(name="k2", val=0.4)

# 添加可变参数,适用于一般数值类参数

optimizer.add_mutable_param(name="slTicks", start_val=-30, end_val=-10, step_val=1, ndigits = 1)

optimizer.add_mutable_param(name="spTicks", start_val=150, end_val=230, step_val=2, ndigits = 1)

# 配置回测环境,主要是将直接回测的一些参数通过这种方式动态传递,优化器中会在每个子进程动态构造回测引擎

optimizer.config_backtest_env(deps_dir='./common/', cfgfile='configbt.json', storage_type="csv", storage_path="./storage/")

optimizer.config_backtest_time(start_time=201909100930, end_time=202010121500)

# 启动优化器

optimizer.go(interval=0.2, out_marker_file="strategies.json",out_summary_file="total_summary_all.csv")

回测结果汇总表如下:

从上图可以看出来,止盈止损完整的逻辑,对于提高收益风险比还是有提升的,但是净利润还是会比无止盈止损的时候降低不少。

我们再选择收益风险比最高的一组参数,看一下策略的绩效分析。

最大回撤并没有比无止盈止损的逻辑低,反而直接损失了收益率。

我们最后再看一下只有止盈逻辑的最优参数的绩效分析。

综合上面我们可以看出来,止损逻辑并没有对策略绩效有比较正向的改善,反而止盈逻辑能锁定不少原本要回吐的利润。止损无效的原因何在,可能是因为止损点位的范围设置不合理,或者是因为别的原因,这个就不在本文的讨论范围了,有兴趣的读者可以自行研究一下。

结束语

本文完整的演示了一遍利用WtCtaOptimizer对DualThrust的进出场逻辑、止损逻辑、止盈逻辑以及止盈止损搭配的逻辑的相关参数进行优化的过程。相信各位读者通过本文,能够对WtCtaOptimizer的用法有一个大概的了解。

最后声明一下,笔者的水平有限,文中的一些方法也不一定恰当,本文的目的也不是要给各位读者提供一个直接可用的策略。各位读者在阅读本文的时候,一定要注意甄别,不要被笔者误导。

WonderTrader作为一个量化交易平台,旨在为更多的用户提供更好的基础设施。也希望各位读者和用户在体验过WonderTrader以后,觉得不错的话,能够多多代为推广,这样笔者才能更有动力去分享更多的好用的功能。

最后再安利一下WonderTrader

WonderTrader的github地址:https://github.com/wondertrad...

WonderTrader官网地址:https://wondertrader.github.io

wtpy的github地址:https://github.com/wondertrad...

市场有风险,投资需谨慎。以上陈述仅作为对于历史事件的回顾,不代表对未来的观点,同时不作为任何投资建议。

以上是 【Python】WonderTrader优化器及其应用 的全部内容, 来源链接: utcz.com/a/114269.html

得票时间